Wetenschap

Hoe inefficiënties op de aandelenmarkten de reële economie kunnen beïnvloeden

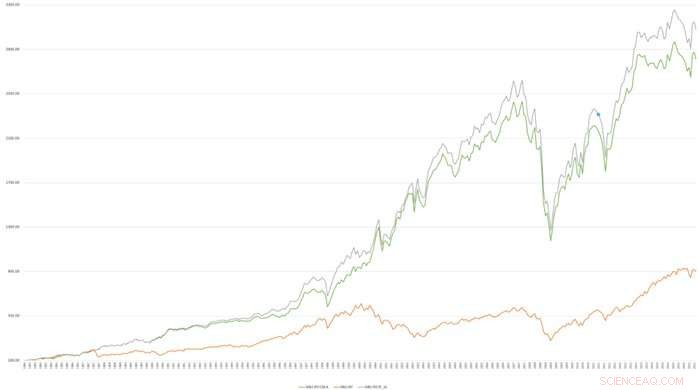

Hoe de dynamische, op stroom gebaseerde beleggingsstrategie beter presteert dan de marktportefeuille. Credit:de auteur

Beleggers in beleggingsfondsen staan bekend als kwetsbaar voor fluctuerende marktomstandigheden. Wat minder goed wordt begrepen, is hoe bedrijfsmanagers worden beïnvloed door golven van beleggersoptimisme. Een onderzoeker heeft een studie gepubliceerd in het tijdschrift Financial Innovation , waar hij stelt dat bedrijfsmanagers en investeerders samen verstrikt raken in markteuforie. Met behulp van een lange tijdreeks van geaggregeerde stromen in en uit obligatie- en aandelenfondsen als maatstaf voor het beleggerssentiment, toont de auteur van het onderzoek, Thorsten Lehnert, professor aan de afdeling Financiën van de Universiteit van Luxemburg aan dat de gezamenlijke "humeurigheid" van managers en beleggers kunnen de prestaties voorspellen van een beleggingsstrategie die afhankelijk is van verschillen in het beleggingsgedrag van bedrijfsmanagers.

Prof. Lehnert richtte zich op de zogenaamde investeringsfactor, een investeringsstrategie die long is in een conservatieve investeringsportefeuille en short in een agressieve investeringsportefeuille. Hij legt uit dat "aandelenkoersen van bedrijven met hoge en lage investeringen verschillend worden beïnvloed door euforie op marktniveau. Zo is de waargenomen verkeerde prijsstelling tijdens perioden van euforie en de daaropvolgende correctie bijzonder uitgesproken voor een hoge beleggingsportefeuille in vergelijking met een lage investering Hierdoor kan de prestatie van een investeringsfactor worden voorspeld op basis van informatie over het optimisme en pessimisme van particuliere beleggers."

Interessant is dat de relatie tussen stromen uit het verleden en de investeringsfactor niet alleen statistisch significant is, maar ook economisch significant. De studie toont aan dat een gerelateerde handelsstrategie over het algemeen consistent en aanzienlijk beter presteert dan statische strategieën en aanzienlijke jaarlijkse alfa's van 7% genereert, rekening houdend met bekende risicofactoren. Interessant is dat de stroommaatstaf, die als maatstaf dient voor euforie op marktniveau, andere bekende indicatoren van het beleggerssentiment domineert.

"Tot nu toe is de algemene opvatting dat retailbeleggers 'humeurig' zijn en irrationeel handelsgedrag vertonen. Mijn verklaring dat bedrijfsmanagers en beleggers samen in markteuforie verstrikt raken, biedt een nieuw perspectief op hoe financiële markten de reële economie kunnen beïnvloeden." Prof. Lehnert legt uit. "Het lijkt erop dat inefficiënties op de aandelenmarkten er zelfs toe doen voor echte beslissingen van bedrijven", besluit hij.

Sugar lost op in water sneller dan zoutwetenschappelijke projecten

Sugar lost op in water sneller dan zoutwetenschappelijke projecten  Geïnspireerd door kombuchathee, ingenieurs creëren levende materialen

Geïnspireerd door kombuchathee, ingenieurs creëren levende materialen De energieniveaus van organische halfgeleiders afstemmen

De energieniveaus van organische halfgeleiders afstemmen School Science Projects voor junioren

School Science Projects voor junioren  Moleculaire details van eiwit onthullen een glimp van hoe nierstenen zich vormen

Moleculaire details van eiwit onthullen een glimp van hoe nierstenen zich vormen

Een nieuwe kijk op de bronnen en effecten van broeikasgassen in China

Een nieuwe kijk op de bronnen en effecten van broeikasgassen in China Trovants zijn stenen die lijken te groeien, te bewegen en zich voort te planten

Trovants zijn stenen die lijken te groeien, te bewegen en zich voort te planten NASA's Aqua Satellite ziet tropische cycloon Veronica zich ontwikkelen voor de kust van West-Australië

NASA's Aqua Satellite ziet tropische cycloon Veronica zich ontwikkelen voor de kust van West-Australië Ernstige luchtvervuiling kan geboorteafwijkingen veroorzaken, sterfgevallen

Ernstige luchtvervuiling kan geboorteafwijkingen veroorzaken, sterfgevallen Klimaatslimme landbouw vereist radicale beleidswijzigingen

Klimaatslimme landbouw vereist radicale beleidswijzigingen

Hoofdlijnen

- Schoonmaken van microscoopglaasjes

- Wat is een geest? Onderzoeker daagt percepties van gevoel uit met de kleinste wezens

- Duizenden pinguïnkuikens verhongeren op Antarctica

- Hoe diversifiëren en fylogenetisch correleren functionele eigenschappen voor co-voorkomende understory-soorten in boreale bossen?

- Zijn prairiemixen de enige optie voor akkerranden?

- Vooruitgang bereikt in droge conservering van spermacellen van zoogdieren

- Zeldzame fossiele tanden vernietigen lang gekoesterde opvattingen over de evolutie van gewervelde dieren

- Veelkleurige planten zijn ineens een must-have in je interieur. Zo houd je ze in leven

- Tropische en woestijngrassen kunnen verder naar het zuiden migreren

- Hoe Spaanse en Aziatische bevolkingsgroepen de Amerikaanse eetcultuur beïnvloeden

- Milligram per liter omrekenen naar molariteit

- Leiderschap online:charisma is het belangrijkst in videocommunicatie

- Nobelprijsbanket geannuleerd vanwege coronavirus:Nobel Foundation

- De laatste beschuldigingen van aanranding laten zien hoe het rechtssysteem slachtoffers ontmoedigt om naar voren te komen

Biologisch voedsel niet altijd vrij van pesticiden

Biologisch voedsel niet altijd vrij van pesticiden Begrijpen? Je hersensignalen zullen het vertellen

Begrijpen? Je hersensignalen zullen het vertellen  Apparaat dat moleculaire techniek gebruikt, kan ultragevoelige, geautomatiseerd systeem om virussen te detecteren, ziekte

Apparaat dat moleculaire techniek gebruikt, kan ultragevoelige, geautomatiseerd systeem om virussen te detecteren, ziekte Wat doet de temporale kwab?

Wat doet de temporale kwab?  14 miljoen ton microplastics op zeebodem:Australisch onderzoek

14 miljoen ton microplastics op zeebodem:Australisch onderzoek Beweeg over, Musk:Kalashnikov onthult elektrische supercar

Beweeg over, Musk:Kalashnikov onthult elektrische supercar Astronomen werpen het zware metaal op om licht te werpen op stervorming

Astronomen werpen het zware metaal op om licht te werpen op stervorming Omleidingen van de Mississippi:landwinst of landverlies stimuleren?

Omleidingen van de Mississippi:landwinst of landverlies stimuleren?

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Spanish | Portuguese | Swedish | German | Dutch | Danish | Norway |

-

Wetenschap © https://nl.scienceaq.com