Wetenschap

Studie biedt nieuw perspectief op woningcrash in 2008

Tegoed:Unsplash/CC0 Publiek domein

Het is 15 jaar geleden dat de huizenzeepbel van 2008 barstte en de Amerikaanse economie in een neerwaartse spiraal bracht, maar experts en academici proberen nog steeds een volledig beeld te krijgen van de oorzaak van de huizencrash.

Nu de huizenprijzen op nieuwe recordhoogtes staan, ontmaskeren onderzoekers van de Universiteit van Georgia nog steeds veelvoorkomende misvattingen over de boom en bust van 2008.

James Conklin, een universitair hoofddocent onroerend goed aan het Terry College of Business van UGA, wilde een algemene perceptie over de crisis testen:dat de prevalentie van subprime-leningen leidde tot ongerechtvaardigde en onhoudbare huizenprijzen. Subprime-leningen zijn leningen die worden verstrekt aan leners die mogelijk moeite hebben met terugbetaling vanwege lage kredietscores en lage inkomsten.

"Ik denk dat veel mensen het scenario in hun hoofd hebben dat er een grote groep mensen met lage kredietscores was die voor die tijd niet konden kopen," zei Conklin. "Toen was er een instroom van gemakkelijk krediet en daardoor konden die mensen de prijzen opdrijven tot onhoudbare niveaus. Dat lijkt niet het geval te zijn."

Conklin en zijn co-auteurs, de economen van de Federal Reserve Bank, W. Scott Frame, Kristopher Gerardi en Haoyang Liu, publiceerden hun bevindingen in "Villains or scapegoats? The role of subprime kredietnemers bij het aandrijven van de U.S. Housing Boom." Het artikel verscheen in de juli 2022-editie van het Journal of Financial Intermediation .

"Onze mening is dat de mensen met de lage kredietscores de huizenhausse niet lijken te veroorzaken", zei Conklin. "Het lijdt geen twijfel dat mensen met lagere kredietscores vaker in gebreke bleven, maar ze dreven de prijzen niet op."

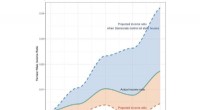

Het team van Conklin keek per provincie naar het percentage leningen dat tussen 2000 en 2006 werd verstrekt aan leners met een kredietscore van minder dan 660 in de VS.

"We hebben gekeken naar de gebieden waar de huizenprijzen stegen en de gebieden waar het aantal subprime-hypotheken groeide", zei Conklin. "Het zijn helemaal niet dezelfde plaatsen. Als subprime-leningen de aanjager waren van de huizenhausse, nou, dan zou je denken dat waar de huizenprijzen stegen, je de grootste groei in subprime-leningen zou hebben gezien, en dat is gewoon niet wat we hebben gevonden."

Subprime-leners zouden eerder leningen aangaan om huizen op instapniveau of redelijk geprijsde huizen te kopen in de oververhitte markt, zei hij.

"En de plaatsen waar we de prijzen snel zagen stijgen, daar zagen we dat eersteklas kredietnemers een groter deel van de markt vormden", zei Conklin. "[Goed gekwalificeerde] leners waren waarschijnlijk in staat om hoger te bieden dan mensen die we als marginale leners zouden beschouwen.

"De marginale kopers werden uit de markt geprijsd; ze kregen geen kans om de huizenprijzen te laten stijgen omdat de kredietnemers met betere kredietscores en betere inkomens de hoogste prijzen konden bieden."

Wat veroorzaakte de woningcrash?

Veel factoren hebben geleid tot de huizencrash in 2008, zei Conklin. Exotische leningen waarvoor weinig documentatie nodig was of variabele rentetarieven hadden, hielpen mensen huizen te kopen die ze niet konden betalen. Huiseigenaren die subprime-leningen hadden, kwamen in gebreke met hun leningen. Snel stijgende huizenprijzen wakkerden de "nu kopen of missen"-mentaliteit aan bij gezinnen en investeerders.

Het was niet zomaar één ding, maar het is van vitaal belang om te weten hoe elke factor de crisis heeft veroorzaakt, zodat het huisvesting- en kredietbeleid nauwkeurig kan worden opgesteld om een nieuwe ineenstorting te voorkomen, zei Conklin.

Aangescherpte leennormen hebben ervoor gezorgd dat huizenkopers niet te veel schulden kregen en het risico verkleind dat ze een onderwaterlening krijgen, zelfs als de prijzen stabiliseren of een beetje krimpen ten opzichte van de historische hoogtepunten van vandaag. Dat is geweldig.

Maar de algemene veronderstelling dat subprime-leners de huizenbubbel hebben aangewakkerd, heeft er ook toe geleid dat verzekeraars van overheidsleningen zoals Freddy Mac veel hogere kredietscores eisen naast grotere aanbetalingen en bewijs van inkomen. Dat had als neveneffect dat sommige potentiële huizenkopers uit de markt werden gehaald.

"Een van de dingen die mensen uit de crisis hebben gehaald, is dat we voorzichtig moeten zijn met het verstrekken van leningen aan mensen met een lage kredietscore", zei Conklin. "Als [richtlijnen voor leningen] gebaseerd zijn op onjuiste informatie of veronderstellingen, kunnen er veel mensen zijn die goede kredietnemers zouden zijn die geen krediet kunnen krijgen en geen huizen kunnen kopen.

"We denken vaak aan eigenwoningbezit als een weg naar rijkdom, en als mensen uit deze markt worden gehouden, zou dat niet zo moeten zijn, dan belemmeren we die mensen in termen van het scheppen van rijkdom." + Verder verkennen

Buitensporig risicovol krediet sterk verbonden met de huisvestingscrisis van het afgelopen decennium, zegt onderzoek

De optimale temperatuur van alkalische fosfatase

De optimale temperatuur van alkalische fosfatase  Een nieuw polymeer legt de lat hoger voor lithium-zwavelbatterijen

Een nieuw polymeer legt de lat hoger voor lithium-zwavelbatterijen Suiker aan eiwit plakken

Suiker aan eiwit plakken De ui pellen om geurtjes te verwijderen in de buurt van afvalwaterzuiveringsinstallaties

De ui pellen om geurtjes te verwijderen in de buurt van afvalwaterzuiveringsinstallaties Wat zijn de verschillende soorten microscopie gebruikt in een microbiologisch laboratorium?

Wat zijn de verschillende soorten microscopie gebruikt in een microbiologisch laboratorium?

Klimaatverandering koppelen, luchtvervuiling en volksgezondheid

Klimaatverandering koppelen, luchtvervuiling en volksgezondheid Nieuw ontwikkelde screeningkits voor thuisgebruik waarvan is aangetoond dat ze zeer nauwkeurig zijn

Nieuw ontwikkelde screeningkits voor thuisgebruik waarvan is aangetoond dat ze zeer nauwkeurig zijn Hoe A.I. veroverde een vulkanen veranderend lavameer

Hoe A.I. veroverde een vulkanen veranderend lavameer Wat orkanen betekenen voor Red Tide

Wat orkanen betekenen voor Red Tide NASA observeert extreme regenval boven Zuid-Californië

NASA observeert extreme regenval boven Zuid-Californië

Hoofdlijnen

- Intelligente microscopen voor het detecteren van zeldzame biologische gebeurtenissen

- Drie mechanismen van genetische recombinatie in prokaryoten

- Deskundigen adviseren om benchmarking te gebruiken om bedrijven met een hoog antibioticagebruik te identificeren

- Native Plants & Animals of France

- Vitamine E-ontdekking in maïs kan leiden tot meer voedzame gewassen

- Hoe pest werkt

- Ecologische successie: definitie, types, stadia en voorbeelden

- Nieuw onderzoek lost een van de meest verhitte geschillen over evolutionaire biologie op robuuste wijze op

- Nieuw rapport benadrukt mogelijkheden voor het behoud van lieveheersbeestjes wereldwijd

- Team creëert op games gebaseerde virtuele veldschool voor archeologie

- De inkomens van vrouwen verbeteren wanneer democraten een openbaar ambt bekleden, studie vondsten

- Terwijl Amerikaanse scholen het testen hervatten, grote aantallen melden zich af

- Vlezig,

- Hoe we de invloed van mensen in onze netwerken tot een positieve kracht kunnen maken

De effecten van zure regen op monumenten

De effecten van zure regen op monumenten Plaats delict tape gaat een revolutie teweegbrengen in het onderzoek naar microplastics

Plaats delict tape gaat een revolutie teweegbrengen in het onderzoek naar microplastics Groene oplosmiddelen vinden voor gedrukte elektronica

Groene oplosmiddelen vinden voor gedrukte elektronica Landbouwarbeid door vrouwen een sleutelfactor in ondervoeding in India

Landbouwarbeid door vrouwen een sleutelfactor in ondervoeding in India Delen van een madeliefjebloem

Delen van een madeliefjebloem Toshiba zegt dat China de verkoop van de chipeenheid aan het Bain-consortium goedkeurt

Toshiba zegt dat China de verkoop van de chipeenheid aan het Bain-consortium goedkeurt Onderdelen van Li-ionbatterijen die moeten worden afgedrukt op een inkjetprinter

Onderdelen van Li-ionbatterijen die moeten worden afgedrukt op een inkjetprinter Soorten vloeibare kristallen

Soorten vloeibare kristallen

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Spanish | Portuguese | Swedish | German | Dutch | Danish | Norway |

-

Wetenschap © https://nl.scienceaq.com