Wetenschap

Onderzoekers vinden bewijs van extra controle door accountants met betrekking tot kredietverzuimswaps

Pexels.com. Krediet:Universiteit van Kansas

Instellingen die toezicht houden op openbare bedrijven zijn onder meer overheden en regelgevers, financiële media, analisten, aandeelhouders, debiteuren en accountants. Een aanstaande paper waarin twee professoren van de University of Kansas School of Business zijn betrokken, suggereert dat verminderde monitoringprikkels onder obligatiehouders leiden tot verhoogde monitoringinspanningen door auditors.

Adi Masli, Felix Meschke en KU-afgestudeerde Lijing Du, die nu assistent-professor is aan de Towson University, bewijzen dat accountants hun professionele controle op bedrijven vergroten wanneer het voor de schuldeisers van die bedrijven gemakkelijker wordt om zich tegen verliezen te verzekeren via kredietverzuimswaps, of CDS.

"De resultaten suggereren een substitutie-effect, " zei Meschke, universitair hoofddocent financiën. "Omdat CDS-verzekerde schuldhouders geen prikkels hebben om toezicht te houden of concessies te doen als bedrijven in financiële nood komen, auditors lijken hun eigen controle-inspanningen op te voeren, wat tot uiting komt in hogere accountantskosten."

De onderzoekers constateren dat de auditvergoedingen tussen 5,4 procent en 11 procent stijgen voor bedrijven met schulden met een CDS-referentie. Hun studie komt eraan in Auditing:een dagboek van praktijk en theorie .

Credit default swaps zijn financiële instrumenten die verzekeren tegen het in gebreke blijven van een obligatie. Als de uitgever van een obligatie de kredietverstrekkers niet betaalt, CDS-kopers ontvangen geld van de verkoper van die instrumenten. banken, hedgefondsen of grote verzekeringsmaatschappijen zoals AIG verkopen credit default swaps.

In feite, veel mensen associëren credit default swaps met de financiële crisis van 2008 en de reddingsoperatie van AIG door de overheid, zei Meschke. AIG had een groot aantal credit default swaps verkocht zonder het risico goed af te dekken, en tijdens de subprime-huisvestingscrisis, AIG had niet de middelen om aan haar verplichtingen te voldoen. De regering nam de controle over en redde de verzekeraar met $ 180 miljard.

Eerder onderzoek laat zien hoe credit default swaps de prikkels van crediteuren kunnen verstoren. Gewoonlijk, kredietverstrekkers hebben prikkels om hun kredietnemers te controleren om ervoor te zorgen dat de lenende bedrijven voorzichtig handelen en het geleende geld teruggeven. Als een lener in moeilijke tijden komt, het is vaak in het belang van de kredietgever om enkele concessies te doen om de kredietnemer te helpen overleven. Kredietverstrekkers die hun schuld verzekeren door middel van kredietverzuimswaps hebben niet langer prikkels om kredietnemers te controleren of hen te helpen overleven in een crisis, aldus de onderzoekers.

Sommige financiële onderzoekers hebben de analogie gebruikt van een hartchirurg die een levensverzekering afsluit voor een patiënt met een uitbetaling van $ 100 miljoen aan de chirurg als de patiënt sterft. Een dergelijk contract creëert een duidelijk belangenconflict voor de chirurg.

"Als crediteuren worden betaald in geval van wanbetaling, ze hoeven lenende bedrijven niet te ontmoedigen om onnodige risico's te nemen. Verzekerde schuldeisers verkiezen vaak een snel faillissement boven een langdurige periode van financiële nood en hebben prikkels om noodlijdende bedrijven failliet te laten gaan om betaling van de CDS-verkoper te ontvangen, ' zei Meschke.

De onderzoekers identificeerden 887 openbare bedrijven in de Verenigde Staten die tussen 2001 en 2015 gedurende ten minste één fiscaal jaar CDS op hun schuld hadden verhandeld. Ze vergeleken de auditkosten van die CDS-verwezen bedrijven met een controlegroep van vergelijkbare bedrijven die geen CDS hadden verhandeld. op hun schuld gedurende die tijd.

"Credit default swaps die verwijzen naar de schulden van zakelijke klanten zouden de aandacht van externe accountants moeten trekken, omdat deze contracten het toezicht van crediteuren kunnen verminderen en prikkels in het herstructureringsproces kunnen veranderen, " zei Masli, universitair hoofddocent accountancy.

De onderzoekers onderzochten verschillende andere verklaringen waarom de auditvergoedingen hoger zijn voor bedrijven met schulden die aan de CDS zijn gerefereerd en waarom de auditvergoedingen stijgen zodra kredietverzuimswaps op de schuld van een onderneming gemakkelijk beschikbaar komen. Ze vonden geen bewijs dat de CDS-initiaties en verhogingen van auditvergoedingen een gezamenlijk antwoord waren op de verslechterende bedrijfscondities.

Meschke zei dat een andere mogelijke verklaring voor de hogere vergoedingen zou kunnen zijn dat auditors CDS-initiaties associëren met een hoger risico en daarom meer in rekening brengen om hogere verwachte aansprakelijkheidsverliezen te dekken. Echter, de onderzoekers merken op dat CDS-initiatieven zelf geen signaal zijn voor huidige of toekomstige verhogingen van het faillissementsrisico voor bedrijven in de steekproef.

De meest waarschijnlijke verklaring voor de stijging van de accountantskosten is hij zei, is dat accountants hun controle-inspanningen opvoeren wanneer de beschikbaarheid van kredietverzuimswaps schuldenhouders in staat stelt hun schulden gemakkelijk te verzekeren en de leningverstrekkende bedrijven niet langer te controleren.

"We kunnen niet zeggen dat ze genoeg doen, " zei Meschke, "maar ze doen iets."

Nieuwe techniek belooft verbeterde detectie van uitgezaaide prostaatkanker

Nieuwe techniek belooft verbeterde detectie van uitgezaaide prostaatkanker Door meniscus ondersteunde techniek produceert perovskiet PV-films met een hoog rendement

Door meniscus ondersteunde techniek produceert perovskiet PV-films met een hoog rendement Röntgenstralen vergroten de eiwitstructuur in het hart van het COVID-19-virus

Röntgenstralen vergroten de eiwitstructuur in het hart van het COVID-19-virus Hoe de visserij op cyanide aan banden te leggen?

Hoe de visserij op cyanide aan banden te leggen? DNA als supramoleculaire bouwsteen

DNA als supramoleculaire bouwsteen

Bewijs voor aanhoudende afhankelijkheid van bossen door inheemse volkeren in het historische Sri Lanka

Bewijs voor aanhoudende afhankelijkheid van bossen door inheemse volkeren in het historische Sri Lanka Pinworms in Animals

Pinworms in Animals Voorbeelden van selectie tegen een dominant allel

Voorbeelden van selectie tegen een dominant allel  Online tools kunnen mensen helpen bij rampen, maar vertegenwoordigen ze iedereen?

Online tools kunnen mensen helpen bij rampen, maar vertegenwoordigen ze iedereen? Complexe ecosysteemveranderingen zorgen ervoor dat er meer broeikasgassen worden uitgestoten uit veengebieden

Complexe ecosysteemveranderingen zorgen ervoor dat er meer broeikasgassen worden uitgestoten uit veengebieden

Hoofdlijnen

- Wat zijn de stappen van de stikstofcyclus?

- Vissen reageren op aanvallen van roofdieren door de groeisnelheid te verdubbelen

- Een garnalenverhaal - winnaars en verliezers in klimaatverandering

- Intra-rij onkruid wieden mogelijk met vision-systemen

- Bijen gebruiken onzichtbare warmtepatronen om bloemen te kiezen

- Interne factoren die van invloed zijn op celverdeling

- Wat is Ceramide?

- Hoe te differentiëren tussen mitose en cytokinese

- Do All Cells Have Mitochondria?

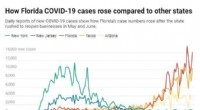

- Hoe de pandemie van het coronavirus de perfecte storm van Florida werd

- Verandert het bezit van een wapen je gedrag?

- Hoe u het potentieel van marketingflexibiliteit kunt maximaliseren?

- Hindoe-kinderen zijn meer geneigd om propaganda te herhalen dat Indiaas gelijk is aan hindoe

- Studie onthult genderrollen in natuurkundelabcursussen

Hoe het magnetisch veld van een permanente magneet uit te schakelen

Hoe het magnetisch veld van een permanente magneet uit te schakelen Unplugged vakanties getipt om te stijgen

Unplugged vakanties getipt om te stijgen Hoe telewerken Los Angeles ten goede zal veranderen

Hoe telewerken Los Angeles ten goede zal veranderen Droogte onthult oude hongerstenen in Europese rivier

Droogte onthult oude hongerstenen in Europese rivier Vraag en antwoord:Is jagen met loden munitie een gevaar voor de mens, milieugezondheid?

Vraag en antwoord:Is jagen met loden munitie een gevaar voor de mens, milieugezondheid? Onderzoekers ontdekken methode om nanobuisjes efficiënter te meten

Onderzoekers ontdekken methode om nanobuisjes efficiënter te meten Fossiele brandstoffen leveren steeds minder rendement op energie-investeringen op

Fossiele brandstoffen leveren steeds minder rendement op energie-investeringen op Wat is LDPE Plastic?

Wat is LDPE Plastic?

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Spanish | Portuguese | Swedish | German | Dutch | Danish | Norway |

-

Wetenschap © https://nl.scienceaq.com