Wetenschap

Programma's voor financiële educatie, inkomensafhankelijke aflossingsplannen bevorderen de welvaart

Mensen met studieleningen die deelnemen aan financiële educatieprogramma's en inkomensafhankelijke aflossingsplannen, hebben meer kans om te sparen, investeren en een huis bezitten na de universiteit, Professor Min Zhan van de Universiteit van Illinois ontdekte in een nieuwe studie. Krediet:L. Brian Stauffer

Jongvolwassenen met studieleningen die deelnemen aan financiële educatieprogramma's worden betere financiële managers die in staat zijn om hun persoonlijke rijkdom op te bouwen na de universiteit, ontdekten onderzoekers van de Universiteit van Illinois in een recente studie.

Sociaal werkprofessor Min Zhan en afgestudeerde student Gaurav Sinha analyseerden gegevens over 1, 924 jongvolwassenen in de VS om te onderzoeken welke factoren mensen met studieleningen hielpen na hun studie te bloeien.

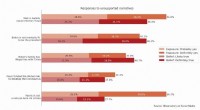

Ongeveer 59% van de kredietnemers had federale studieleningen, 11% had onderhandse leningen en de overige 30% van de kredietnemers had combinaties van beide soorten leningen.

Het vermogen van jongvolwassenen om rijkdom op te bouwen werd gemeten aan de hand van het al dan niet bezitten van een huis, gespaard voor pensioen en eigen beleggingen of effecten. Een aantal respondenten - 41% - had een jaarlijks gezinsinkomen van $ 35, 000-$75, 000. Ongeveer 44% waren huiseigenaren.

Zhan en Sinha ontdekten dat mensen die deelnamen aan financiële educatieprogramma's 1,5 keer meer kans hadden om door de werkgever gesponsorde pensioenrekeningen te bezitten, twee keer zoveel kans hadden om andere soorten pensioen- en beleggingsrekeningen te hebben, en hadden ook vaker een eigen huis.

"Of de financiële educatieprogramma's algemene informatie waren die door hun werkgevers werd aangeboden of leningspecifieke seminars die door hun hogescholen werden aangeboden, deelname aan deze programma's verhoogde de kans van jongvolwassenen om voor hun pensioen te sparen, investeren en een huis bezitten, "Zei Zhan. "Deze programma's kunnen jonge volwassenen helpen weloverwogen beslissingen te nemen over financiële zaken, die, beurtelings, verhoogt hun welvaartsopbouw."

Bijna 60% van de respondenten had een bachelordiploma behaald en 77% had een baan, volgens de studie, onlangs gepubliceerd in het tijdschrift Problemen met sociale ontwikkeling .

Echter, minder dan de helft van de respondenten - 45% - gebruikte op inkomen gebaseerde terugbetalingsplannen om hun studieleningen terug te betalen.

Toen respondenten werd gevraagd of ze de verwachte maandelijkse betaling hadden berekend voordat ze hun meest recente studielening aangingen, slechts 39% van de kredietnemers zei dat ze dit hadden gedaan.

"Onze bevindingen geven aan dat alleen al het kennen van het bedrag dat ze zouden betalen voor hun studieleningen, de kans op sparen voor hun pensioen vergroot. investeren of een huis bezitten, ' zei Zhan.

Iets meer dan een derde (37%) van de steekproef scoorde hoog op financiële geletterdheid, gebaseerd op hun antwoorden op zes vragen die hun kennis van algemene financiële concepten zoals rentetarieven beoordeelden. Vier tot zes juiste antwoorden duidden op een hoge financiële geletterdheid, terwijl nul tot drie juiste antwoorden een lage financiële geletterdheid suggereerden.

Terwijl op inkomen gebaseerde aflossingsplannen mensen met studieleningen hielpen om te sparen voor hun pensioen en te investeren, Zhan en Sinha ontdekten dat deze programma's niet positief geassocieerd waren met eigenwoningbezit.

Ze veronderstelden dat hoewel op inkomen gebaseerde aflossingsplannen de financiële stress in verband met studieleningen kunnen hebben verzacht, kredietnemers nog steeds niet over voldoende middelen beschikten om huizen te kopen.

Bepaalde groepen jongvolwassenen met studieleningen stonden voor grotere uitdagingen om rijkdom op te bouwen, inclusief vrouwen en degenen die geen ziektekostenverzekering hadden.

Vrouwen - die 60% van de onderzoekssteekproef vormden - hadden minder kans op pensioen- en investeringsrekeningen, en minder van hen waren huiseigenaren dan hun mannelijke leeftijdsgenoten, vonden de onderzoekers.

Ongeveer de helft - 49% - van alle respondenten was getrouwd, en 52% had ten minste één kind ten laste.

"Het hebben van een bankrekening en/of depositocertificaten had bijzonder sterke associaties met alle indicatoren van vermogensopbouw bij mensen met studieleningen, " zei Zhan. "Deze bevindingen ondersteunen onze hypothesen dat een gebrek aan zowel monetaire middelen als financiële geletterdheid, en een gebrek aan toegang tot reguliere financiële diensten zijn belemmeringen voor het opbouwen van welvaart voor jonge volwassenen."

De onderzoekssteekproef omvatte mensen van 24-35 jaar die deelnamen aan de National Financial Capability Study 2015, een onderzoek dat om de drie jaar wordt uitgevoerd en waarin de financiële kennis en praktijken worden beoordeeld van een landelijk representatieve steekproef van Amerikaanse volwassenen van 18 jaar en ouder.

Het onderzoek, die in 2009 begon beoordeelt de algemene kennis van de deelnemers van financiële concepten samen met hun gebruik van creditcards, conventionele financiële instellingen en alternatieve financiële diensten.

Onderzoekers synthetiseren nieuwe vloeibare kristallen die gerichte transmissie van elektriciteit mogelijk maken

Onderzoekers synthetiseren nieuwe vloeibare kristallen die gerichte transmissie van elektriciteit mogelijk maken Nieuwe op licht gebaseerde methode voor snellere groene productie van bouwstenen voor medicijnen

Nieuwe op licht gebaseerde methode voor snellere groene productie van bouwstenen voor medicijnen Waarom heeft ijs een lagere warmtecapaciteit dan vloeibaar water?

Waarom heeft ijs een lagere warmtecapaciteit dan vloeibaar water?  Veiligheidsmaatregelen voor het gebruik van een pipet

Veiligheidsmaatregelen voor het gebruik van een pipet  Techniek maakt handig, nauwkeurige optische beeldvorming van individuele eiwitten

Techniek maakt handig, nauwkeurige optische beeldvorming van individuele eiwitten

Beroemde gebouwen om te bouwen voor een schoolproject

Beroemde gebouwen om te bouwen voor een schoolproject  Satelliet toont post-tropische depressie Vicente landinwaarts

Satelliet toont post-tropische depressie Vicente landinwaarts Oude mesthopen voor dieren zijn nu Afrikaanse hotspots voor dieren in het wild

Oude mesthopen voor dieren zijn nu Afrikaanse hotspots voor dieren in het wild GPM vindt zware regen in een band die zich in de tropische storm Miriam wikkelt

GPM vindt zware regen in een band die zich in de tropische storm Miriam wikkelt De schakelaar omdraaien:gebruik maken van koolstofprijsdollars voor gezondheid en onderwijs

De schakelaar omdraaien:gebruik maken van koolstofprijsdollars voor gezondheid en onderwijs

Hoofdlijnen

- Wat gebeurt er met een diercel wanneer deze zich in een hypotone oplossing bevindt?

- Regenboogpauwspinnen kunnen nieuwe optische technologieën inspireren

- De zoektocht naar de zuidelijke rubberboa

- Wat gebeurt er als er geen zuurstof beschikbaar is aan het einde van langzame glycolyse?

- Nieuwe interactieve technologie maakt zeldzame celtypes zichtbaar

- Is maretak meer dan alleen een excuus voor een kus?

- Ricine alleen dodelijk in combinatie met suiker

- Wat zijn lobben in een kern?

- Depolarisatie en repolarisatie van het celmembraan

- Skelet van T-rex zou recordprijs kunnen halen op veiling in New York

- Het belang van toevoeging in de kleuterschool

- Een stem geven aan Latina-immigrantenmoeders die getroffen zijn door COVID-19

- Veel Amerikanen geloven valse verkiezingsverhalen, enquête toont

- Wat wasmachines ons kunnen leren over de kosten van tarieven?

Vischemicaliën in gekweekte zalm

Vischemicaliën in gekweekte zalm COSINE-100-experiment onderzoekt mysterie van donkere materie

COSINE-100-experiment onderzoekt mysterie van donkere materie De uitstoot van lachgas 300 keer krachtiger dan koolstofdioxide brengt de toekomst van de aarde in gevaar

De uitstoot van lachgas 300 keer krachtiger dan koolstofdioxide brengt de toekomst van de aarde in gevaar Mensenrechtengroep:werknemer doelwit van Israëlische spyware

Mensenrechtengroep:werknemer doelwit van Israëlische spyware Europa stemt in met 1,4 miljard euro voor Marsrover ISS (update)

Europa stemt in met 1,4 miljard euro voor Marsrover ISS (update) The Spin Cycle:Nano-onderzoek kan leiden tot de volgende generatie transistors

The Spin Cycle:Nano-onderzoek kan leiden tot de volgende generatie transistors Onderzoekers waarschuwen voor toenemende bezorgdheid over het ecosysteem in de Grote Meren door plasticvervuiling

Onderzoekers waarschuwen voor toenemende bezorgdheid over het ecosysteem in de Grote Meren door plasticvervuiling Onderzoekers rapporteren eerste nanogestructureerd materiaal voor brede menging van lichtgolven

Onderzoekers rapporteren eerste nanogestructureerd materiaal voor brede menging van lichtgolven

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Spanish | Portuguese | Swedish | German | Dutch | Danish | Norway |

-

Wetenschap © https://nl.scienceaq.com