Wetenschap

De prijs van chaos:een nieuw model plaatst vrijwel nieuwe investeerders tegen ervaren investeerders

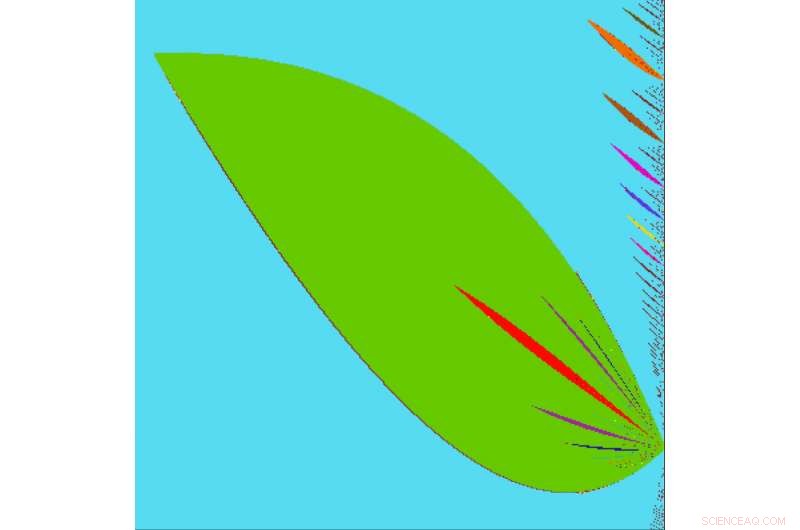

Variatie in expertise en het nemen van risico's onder beleggers stuurt de markten regelmatig in een achtbaanrit. Onderzoekers beschrijven de ingewikkelde dynamiek die een model van financiële markten aanstuurt in de Chaos van deze week. Hun model is erop gericht om activaprijzen te simuleren wanneer gemengde groepen beleggers een markt betreden. Door bifurcatiecondities te onderzoeken, ze beschreven overgangen tussen verschillende chaotische dynamische regimes. Ze toonden aan dat hun model de aard van echte markten kan weerspiegelen door te schakelen tussen bear- en bull-dynamiek. Deze afbeelding toont overgangen tussen verschillende onregelmatige dynamische patronen (uitgezet met verschillende kleuren) door het niveau van handelsintensiteit voor speculanten van bepaalde typen te wijzigen. Krediet:Anastasiia Panchuk

Financieel beleggen trekt een reeks nonchalante neofieten naar Wall Street-financiers. Variatie in expertise en het nemen van risico's onder beleggers stuurt de markten regelmatig in een achtbaanrit. De meeste bestaande economische theorieën kunnen deze variabiliteit niet verklaren, maar nieuw onderzoek in de chaostheorie lijkt ons te helpen de menselijke factoren achter beleggen te begrijpen.

Een internationaal team van onderzoekers beschrijft in het tijdschrift de ingewikkelde dynamiek die een model van financiële markten aanstuurt Chaos . Hun model is erop gericht om activaprijzen te simuleren wanneer gemengde groepen beleggers een markt betreden. Door bifurcatiecondities te onderzoeken - belangrijke punten waarop het gedrag van de virtuele markt aanzienlijk verandert - beschreef het team overgangen tussen verschillende chaotische dynamische regimes. Ze toonden aan dat hun model de aard van echte markten kan weerspiegelen door te schakelen tussen bear- en bull-dynamiek.

"Wat de financiële markten betreft, op dit moment, het is nog steeds niet goed begrepen waarom ze zo vluchtig zijn, zei Frank Westerhoff, een auteur van de krant. "Door nieuwe verklaringen te geven voor bepaalde raadselachtige kenmerken van de dynamiek van activaprijzen, we hopen een beter begrip te kweken van hoe de financiële markten in het algemeen functioneren."

De rationele verwachtingen-hypothese is een al lang bestaand hulpmiddel voor het voorspellen van financiële markten. De hypothese gaat ervan uit dat investeerders en speculanten gewapend zijn met dezelfde instrumenten, informatie en gewoontes. Hoewel dit een eenvoudigere analyse mogelijk maakt, die veronderstellingen zijn niet door het echte leven bevestigd, empirische waarnemingen.

In plaats daarvan, het team ontwikkelde een model dat voortbouwt op een groeiende hoeveelheid literatuur die speculanten als heterogeen beschouwt. Aanvullend, hun model onderzoekt hoe veranderende factoren op financiële markten, zoals hoe intens verschillende groepen beleggers handelen, invloed hebben op de prijzen van gesimuleerde activa.

Toen de onderzoekers dynamische patronen gebruikten die overeenkwamen met regulier gedrag, zoals vast blijven of fietsen, hun model zou in de loop van de tijd een reeks prijswaarden kunnen voorspellen. Echter, onder bepaalde parameters, zoals het introduceren van chaotisch gedrag, activaprijzen werden bijna onvoorspelbaar.

Een andere eigenaardigheid verscheen in het model:de functie die de dynamiek ervan beschrijft, maakt een "sprong" in twee punten. Dit impliceert de mogelijkheid voor twee verschillende chaotische actoren om naast elkaar te bestaan. Dit betekent dat kleine verschuivingen in de initiële prijs kunnen leiden tot twee zeer verschillende dynamische patronen onder dezelfde reeks dynamische parameters. Met andere woorden, de initiële prijs kan een virtueel financieel vlindereffect opleveren. Als een gesimuleerd activum een paar cent hoger begint, het kan het verschil betekenen tussen mislukking en de Fortune 500 - of zelfs een bear- en bullmarkt.

"Het hangt sterk af van de prijs in het begin tot welk van de twee patronen de markt in de loop van de tijd komt, " zei Anastasiia Panchuk, een andere auteur op het papier. "Het impliceert een vrij hoge mate van instabiliteit van de financiële markt voor de respectieve parameterwaarden, de situatie die men in werkelijkheid heel graag zou willen vermijden."

Licht vangen:hoe kobalt kan helpen zichtbaar licht te gebruiken om waterstofproductie uit water aan te drijven

Licht vangen:hoe kobalt kan helpen zichtbaar licht te gebruiken om waterstofproductie uit water aan te drijven Nieuw, vereenvoudigde techniek maakt licht metalen nanofoam

Nieuw, vereenvoudigde techniek maakt licht metalen nanofoam Nieuwe manier van testen op cocaïne ontdekt

Nieuwe manier van testen op cocaïne ontdekt Wat zijn de effecten van koken en bevriezen op de enzymactiviteit?

Wat zijn de effecten van koken en bevriezen op de enzymactiviteit?  Nieuwe katalysator zet vervuilende stof om in brandstof

Nieuwe katalysator zet vervuilende stof om in brandstof

Hoofdlijnen

- Gel elektroforese lezen

- Mottenvrouwtjes gebruiken geurnabijheid om partners aan te trekken

- Waarom vallen mensen steeds uit?

- Hoe MRNA naar TRNA

- Hoe diepe hersenstimulatie werkt

- Voors en tegens van Forensic Science

- Mijnwerkers schakelen over op bijenteelt

- Wetenschappers dringen aan op bedreigde lijst van cheeta's

- Supercoiling duwt moleculaire handboeien langs chromatinevezels

Wetenschappers geven een glimp met hoge resolutie van de enzymstructuur

Wetenschappers geven een glimp met hoge resolutie van de enzymstructuur Nieuwe bevindingen over het effect van Epsom-zout - Epsom-zoutreceptor geïdentificeerd

Nieuwe bevindingen over het effect van Epsom-zout - Epsom-zoutreceptor geïdentificeerd Tennessee:Element 117 officieel genoemd

Tennessee:Element 117 officieel genoemd Mogelijk zijn er bouwstenen voor levens gevormd in interstellaire wolken

Mogelijk zijn er bouwstenen voor levens gevormd in interstellaire wolken Klimaatverandering verschuift timing van Europese overstromingen

Klimaatverandering verschuift timing van Europese overstromingen Gewasvernietigende rupsen van legerworm verspreiden zich naar Oeganda

Gewasvernietigende rupsen van legerworm verspreiden zich naar Oeganda Hoe log2

Hoe log2  Wetenschappers gaan dreiging van overstromingen aan kusten van koraalriffen tegen

Wetenschappers gaan dreiging van overstromingen aan kusten van koraalriffen tegen

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Portuguese | Swedish | German | Dutch | Danish | Norway | Spanish |

-

Wetenschap © https://nl.scienceaq.com