Wetenschap

Hoe kan Big Tech de financiële inclusie en stabiliteit beïnvloeden?

1. Verbeterde financiële toegang:

Big Tech-bedrijven beschikken over een enorme gebruikersbasis en technologische mogelijkheden die de toegang tot financiële diensten kunnen verbeteren. Via mobiele apps en digitale platforms kunnen ze achtergestelde bevolkingsgroepen bereiken, waardoor ze transacties kunnen uitvoeren, sparen en lenen. Dit kan de financiële inclusiviteit vergroten.

2. Lagere kosten:

Big Tech-bedrijven kunnen financiële diensten aanbieden tegen lagere kosten in vergelijking met traditionele financiële instellingen. Door gebruik te maken van schaalvoordelen en geavanceerde technologie kunnen ze de operationele kosten verlagen en de besparingen doorgeven aan klanten. Dit kan zowel consumenten als kleine bedrijven ten goede komen.

3. Verbeterde gebruikerservaring:

Big Tech-bedrijven staan bekend om het bieden van naadloze gebruikerservaringen. Ze kunnen dezelfde principes toepassen op financiële diensten, waardoor deze gebruiksvriendelijker en gemakkelijker worden. Intuïtieve interfaces, realtime updates en gepersonaliseerde aanbevelingen kunnen de klantbetrokkenheid en -tevredenheid verbeteren.

4. Datagestuurde besluitvorming:

Big Tech-bedrijven beschikken over enorme hoeveelheden data over hun gebruikers. Deze gegevens kunnen worden gebruikt voor risicobeoordeling en kredietscore, waardoor financiële instellingen beter geïnformeerde beslissingen kunnen nemen. Als gevolg hiervan hebben meer individuen en kleine bedrijven toegang tot leningen en andere financiële producten die voorheen niet beschikbaar waren.

5. Open bankplatforms:

Open banking verwijst naar het delen van financiële gegevens tussen banken en externe aanbieders met toestemming van de klant. Big Tech-bedrijven kunnen dit proces faciliteren door open bankplatforms aan te bieden. Hierdoor kunnen gebruikers hun financiën beter beheren, producten van verschillende aanbieders vergelijken en eenvoudig betalingen initiëren.

6. Beveiligingsproblemen:

Big Tech-bedrijven verwerken grote hoeveelheden persoonlijke en financiële gegevens, waardoor ze potentiële doelwitten zijn voor cyberaanvallen. Als hun veiligheidsmaatregelen ontoereikend zijn, kan dit leiden tot datalekken, identiteitsdiefstal en financiële fraude, waardoor de financiële stabiliteit wordt verstoord en het vertrouwen wordt aangetast.

7. Regelgevingsoverwegingen:

De betrokkenheid van Big Tech bij de financiële dienstverlening brengt uitdagingen op regelgevingsgebied met zich mee. Regelgevers moeten de consumentenbescherming garanderen, monopolies voorkomen, de financiële stabiliteit handhaven en tegelijkertijd innovatie bevorderen. Het is van cruciaal belang dat deze doelstellingen in evenwicht worden gebracht.

8. Verstoring van traditioneel bankieren:

Big Tech-bedrijven die de financiële sector betreden, kunnen traditionele banken en andere financiële instellingen ontwrichten. Ze zouden klanten kunnen aantrekken dankzij hun gemak en lagere tarieven, wat mogelijk kan leiden tot een verschuiving in marktaandeel en concurrentie.

9. Risico's voor financiële stabiliteit:

De onderlinge verbondenheid van Big Tech-bedrijven en het financiële systeem zou nieuwe risico’s voor de stabiliteit kunnen introduceren. Als een Big Tech-bedrijf met financiële problemen wordt geconfronteerd, kan dit gevolgen hebben voor het hele financiële systeem vanwege het grote gebruikersbestand en de verwevenheid met andere financiële instellingen.

Samenvattend kan de opkomst van Big Tech in de financiële sector zowel positieve als negatieve effecten hebben op de financiële inclusie en stabiliteit. Samenwerking tussen toezichthouders, financiële instellingen en technologiebedrijven is essentieel om de voordelen te maximaliseren en tegelijkertijd de risico's die gepaard gaan met de betrokkenheid van Big Tech te beperken.

Automatisch experimenten sturen naar wetenschappelijke ontdekkingen

Automatisch experimenten sturen naar wetenschappelijke ontdekkingen Hoe te vinden hoeveel Mollen in een samenstelling zitten

Hoe te vinden hoeveel Mollen in een samenstelling zitten  Waarom is koolstof zo belangrijk voor organische verbindingen?

Waarom is koolstof zo belangrijk voor organische verbindingen?  Zeer efficiënte heterogene telomerisatie van 1,3-butadieen met methanol

Zeer efficiënte heterogene telomerisatie van 1,3-butadieen met methanol  Onderzoekers verklaren de verschillende geuren van baby's en tieners

Onderzoekers verklaren de verschillende geuren van baby's en tieners

Groepen:EPA heeft de regels voor olieverspreiders op de hielen gezeten

Groepen:EPA heeft de regels voor olieverspreiders op de hielen gezeten Klimaatverandering maakt Indiase moesson sterker meer grillig:studeren

Klimaatverandering maakt Indiase moesson sterker meer grillig:studeren Aan de kust van Tarragona, 57% van het plastic afval bestaat uit kledingvezels van wasmachines

Aan de kust van Tarragona, 57% van het plastic afval bestaat uit kledingvezels van wasmachines Wereldwijd toerisme kwetsbaar voor klimaatverandering

Wereldwijd toerisme kwetsbaar voor klimaatverandering Stadsleven of boerenleven? Wanneer olifanten zich aanpassen aan verschillende menselijke ontwikkelingen

Stadsleven of boerenleven? Wanneer olifanten zich aanpassen aan verschillende menselijke ontwikkelingen

Hoofdlijnen

- Prehistorische skeletten van vrouwen tonen impact van rigoureuze handenarbeid

- Waarom mensen niet zo egocentrisch zijn, zou je denken – nieuw onderzoek

- Wie heeft sportdranken uitgevonden?

- Een genetische trigger voor de Cambrische explosie ontrafeld?

- Top 5 manieren om plezier te hebben in 2050

- Medaka-vissen gebruiken gezichten om verschillende individuen te identificeren

- Vertaling (biologie): definitie, stappen, diagram

- Snurken of zweven? De sterkte van het immuunsysteem van fruitvliegjes varieert

- Wat octopus en menselijke hersenen gemeen hebben

- Wetenschappers creëren atomaire schaal, 2-D elektronisch kagome-rooster

- Onderzoekers maken plasmonisch papier voor het detecteren van chemicaliën en biologisch belangrijke moleculen

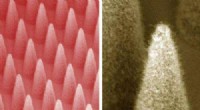

- Arrays van minuscule conische tips die geïoniseerde materialen uitwerpen, zouden goedkoop nanoschaal-apparaten kunnen fabriceren

- Eiwitten gevangen in glas kunnen nieuwe medicinale ontwikkelingen opleveren

- Moleculaire circuits:team breekt elektronica met één diode en één weerstand

Griekenland:Overheidswebsites getroffen door cyberaanval

Griekenland:Overheidswebsites getroffen door cyberaanval Multidimensionale studie biedt nieuwe visie voor optische technologie

Multidimensionale studie biedt nieuwe visie voor optische technologie Hoe werken AC-motorstarters?

Hoe werken AC-motorstarters?  Is biologische landbouw altijd goed voor het milieu? Onderzoekers creëren een strategie om te helpen beslissen

Is biologische landbouw altijd goed voor het milieu? Onderzoekers creëren een strategie om te helpen beslissen Hoe nieuwe vaders sociale media gebruiken om hun rol te begrijpen

Hoe nieuwe vaders sociale media gebruiken om hun rol te begrijpen Verbetering van de magnetische fles die de fusiekracht op aarde regelt

Verbetering van de magnetische fles die de fusiekracht op aarde regelt Team ontwikkelt methode om beleggers te helpen de besluitvorming van bedrijven te voorspellen, portefeuilles te optimaliseren en meer rendement te genereren

Team ontwikkelt methode om beleggers te helpen de besluitvorming van bedrijven te voorspellen, portefeuilles te optimaliseren en meer rendement te genereren  Zonnevlammen:wat is er nodig om X-klasse te zijn?

Zonnevlammen:wat is er nodig om X-klasse te zijn?

- Elektronica

- Biologie

- Zonsverduistering

- Wiskunde

- French | Italian | Spanish | Portuguese | Swedish | German | Dutch | Danish | Norway |

-

Wetenschap © https://nl.scienceaq.com